MPG Institute

Depuis sa création en 2011, MPG Partners investit fortement en R&D et publie régulièrement ses analyses en particulier sur les thèmes de l’Intelligence Artificielle (IA) et de la Finance Verte. L’ensemble de ces démarches sont intégrées dans le MPG Institute qui concentre l’essentiel des travaux de nos chercheurs, ingénieurs financiers et consultants.

donner de l’avance à nos clients

Avec l’appui de nos experts métiers, de nos ingénieurs financiers et de nos chercheurs en mathématiques fondamentales et appliquées, notre forte activité de R&D nous permet de réaliser des missions d’expertise à haute valeur ajoutée, de recruter les meilleurs talents, d’innover dans le domaine du Machine Learning notamment grâce à notre librairie CoDPy et de participer aux débats de place.

Notre R&D nous permet aussi d’anticiper sur les évolutions du marché et d’acquérir AUJOURD’HUI, par des formations, les compétences, que nos clients auront besoin DEMAIN.

« Sans innovation le conseil n’est rien. MPG Partners investit fortement dans la R&D pour apporter à nos clients des solutions de pointe, indépendantes et adaptées à leur besoin«

Christophe BERTET, Directeur

nos programmes de recherche

CoDPy

CoDPY est une librairie de Machine Learning disponible en open source sous Python qui est spécialisé pour la résolution de problèmes en ingénierie financière. Contrairement aux librairies alternatives connues (TensorFlow, PyTorch…), c’est une « boîte blanche » qui permet de générer des algorithmes très performants de prédiction et de segmentation : chaque étape de la modélisation est comprise. Enfin, elle dispose d’outils numériques innovants comme la génération de séries temporelles, la dérivation de fonctions ou le calcul de probabilités, très utiles en mesure des risques.

CoDeFi

CoDeFi est une plateforme indépendante de valorisation et de mesure des risques pour l’industrie financière. Elle permet la valorisation de produits dérivés et structurés (toutes classes d’actifs et tous types de produits) avec plus de 60 sous-jacents, et la mesure des risques financiers (XVA, EEPE, VaR, CVaR…) avec plus de 60 facteurs de risques.

Optimisation du recouvrement de créances NPL

Pour une grande Banque Française, nous avons développé à partir de CoDPY un modèle de prédiction du comportement d’une créance suite à un impayé afin de limiter le recours au recouvrement et identifier les créances devant être cédées au moment de l’impayé.

Le modèle obtenu permet de prédire la tendance avec un niveau de fiabilité de 96%.

.

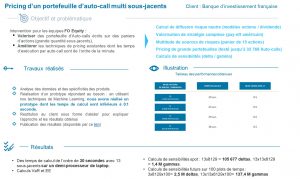

Pricing d’un portefeuille d’auto-call multi sous-jacents

Nous avons réalisé un POC de Machine Learning pour les équipes FO Equity d’une grande BFI Française visant à :

- Valoriser des portefeuille d’Auto-calls écrits sur des paniers d’actions (grande quantité sous-jacents),

- Améliorer les techniques de pricing existantes dont les temps d’exécution par auto-call sont de l’ordre de la minute.

La solution a permis une valoriser l’ensemble des combinaisons avec 13 sous-jacents (8129 Auto-calls) en 38 secondes sur un demi-processeur de laptop et de générer instantanément les calculs de VaR et d’Expected Exposure correspondants.

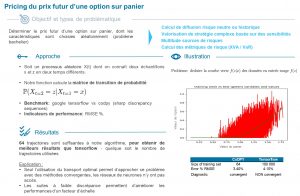

Pricing du prix futur d’une option sur panier

Nous avons réalisé un POC de Machine Learning dans le but de déterminer le prix futur d’une option sur panier, dont les caractéristiques sont choisies aléatoirement (problème bachelier).

64 trajectoires ont été suffisantes à notre algorithme, pour obtenir de meilleurs résultats que TensorFlow, quelque soit le nombre de trajectoires utilisées.

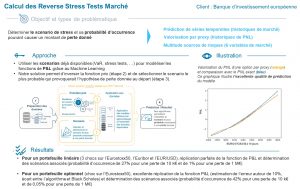

Calcul des Reverse Stress Tests Marché

Nous avons réalisé un POC de Machine Learning dans le but de déterminer le scenario de stress et sa probabilité d’occurrence pouvant causer un montant de perte donné.

Pour un portefeuille linéaire (3 chocs sur l’Eurostoxx50, l’Euribor et l’EUR/USD), nous avons obtenu une réplication parfaite de la fonction de P&L et déterminé les scénarios associés (probabilité d’occurrence de 27% pour une perte de 10 k€ et de 1% pour une perte de 1 M€).

Pour un portefeuille optionnel (choc sur l’Eurostoxx50), nous avons obtenu une excellente réplication de la fonction P&L (estimation de l’erreur autour de 10%, écart entre l’algorithme et Black Scholes) et déterminé les scénarios associés (probabilité d’occurrence de 42% pour une perte de 10 k€ et de 0,05% pour une perte de 1 M€).

Couverture de la Marge Nette d’Intérêts sous contraintes

Pour une grande Banque Française pour avons cherché à optimiser la couverture en taux, de manière à minimiser deux indicateurs de risque différents et antagonistes : la MNI (Marge Nette d’Intérêt) et l’EVE (Economic Value of Equity), en tenant compte des remboursements / renégociation anticipés (RA/RN), à l’aide du Machine Learning.

Le modèle mis en place à partir de CoDPY ont permise de déterminer de manière exacte le portefeuille de couverture permettant de réduire au mieux (minimisation) la sensibilité et la variance de la MNI et de l’EVE.

« An organization’s ability to learn, and translate that learning into action rapidly, is the ultimate competitive advantage »

Jack WELCH, CEO of General Electric (1981-2001)

Nos publications

MPG Partners publie régulièrement pour partager ses analyses et études, et sélectionne les meilleurs articles de la presse spécialisée internationale.

Nos partenaires