Réglementation Benchmark et fin des IBORs, de nouveaux défis pour les institutions financières !

Réglementation Benchmark : Contexte, objectifs et nouvelles orientations

Scandales des taux interbancaires

Les indices IBOR (EURIBOR, LIBOR etc…), du fait de leur non-conformité à BMR (fragilité liée aux risques de manipulations, faiblesse des volumes échangés), sont voués à disparaître dans les années à venir. Ces taux de référence qui servent pour des produits financiers notamment aux produits de taux et aux hybrides, ont connu des scandales en conséquence de leur manipulation.[1] De fait, des géants bancaires internationaux ont écopé d’amendes records.

Règlement Benchmark : quelle utilité ?

La nouvelle réglementation a de nombreux objectifs, à titre d’exemple : éviter la manipulation des indices par les banques contributrices, mais aussi protéger les clients traitant des contrats dont les sous-jacents sont liés aux taux de référence. En outre, la BMR permet d’apporter plus de transparence dans les méthodes de recensement des informations et des calculs effectués.

Segmentation des indices de références

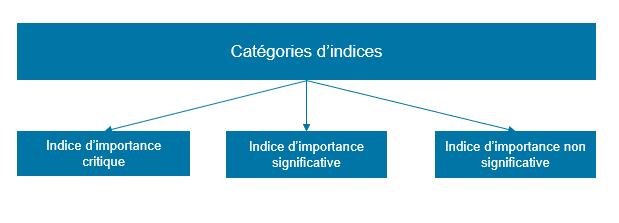

La BMR prévoit une segmentation des indices de référence en trois volets :

Un indice de référence est désigné d’importance critique dans les cas suivants :

- L’utilisation de cet indice est concentrée dans un Etat membre qui a estimé que cet indice est critique.

- La valorisation des produits financiers et contrats qui se basent sur cet indice dépasse 500 milliards d’euros.

- Il n’existe aucun indice d’échange qui impacte des contrats et des produits financiers dont la valorisation vaut au moins 400 milliards d’euros.

Un indice de référence est désigné d’importance significative dans les deux cas suivants :

- La valorisation des produits financiers et contrats utilisant l’indice est supérieure à 50 milliards d’euros.

- La suppression de l’indice impacte significativement les produits traités sur les marchés et aucun indice de substitution n’a été trouvé.

Un indice de référence est désigné d’importance non-significative dans les cas restants.

Le niveau d’exigence est proportionnel à l’importance de l’indice. Ces exigences incluent un système qui gèrent les réclamations, des mécanismes qui valident la qualité des données recensées et assurent une transparence des informations des indices de référence interbancaire.

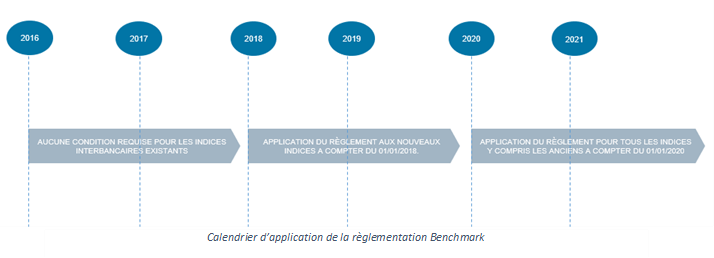

Feuille de route : Cap sur 2020

La nouvelle règlementation Benchmark est d’ores et déjà mise en place et ce depuis le 1er janvier 2018. Cependant, compte tenu des exigences des textes, un délai de deux années a été mis en place pour que tous les indices de références respectent les conditions du BMR. De fait, à compter du 1er Janvier 2020, les institutions financières devront respecter stricto sensu les conditions fixées par le règlement. Les indices interbancaires non conformes seront donc supprimés au 1er janvier 2020.

Les nouveaux indices créés (SOFR, ESTER etc…) doivent respecter le règlement à partir du 1er Janvier 2018 alors que les indices déjà existants à cette date bénéficient d’un délai supplémentaire de deux années pour se conformer à la nouvelle loi.

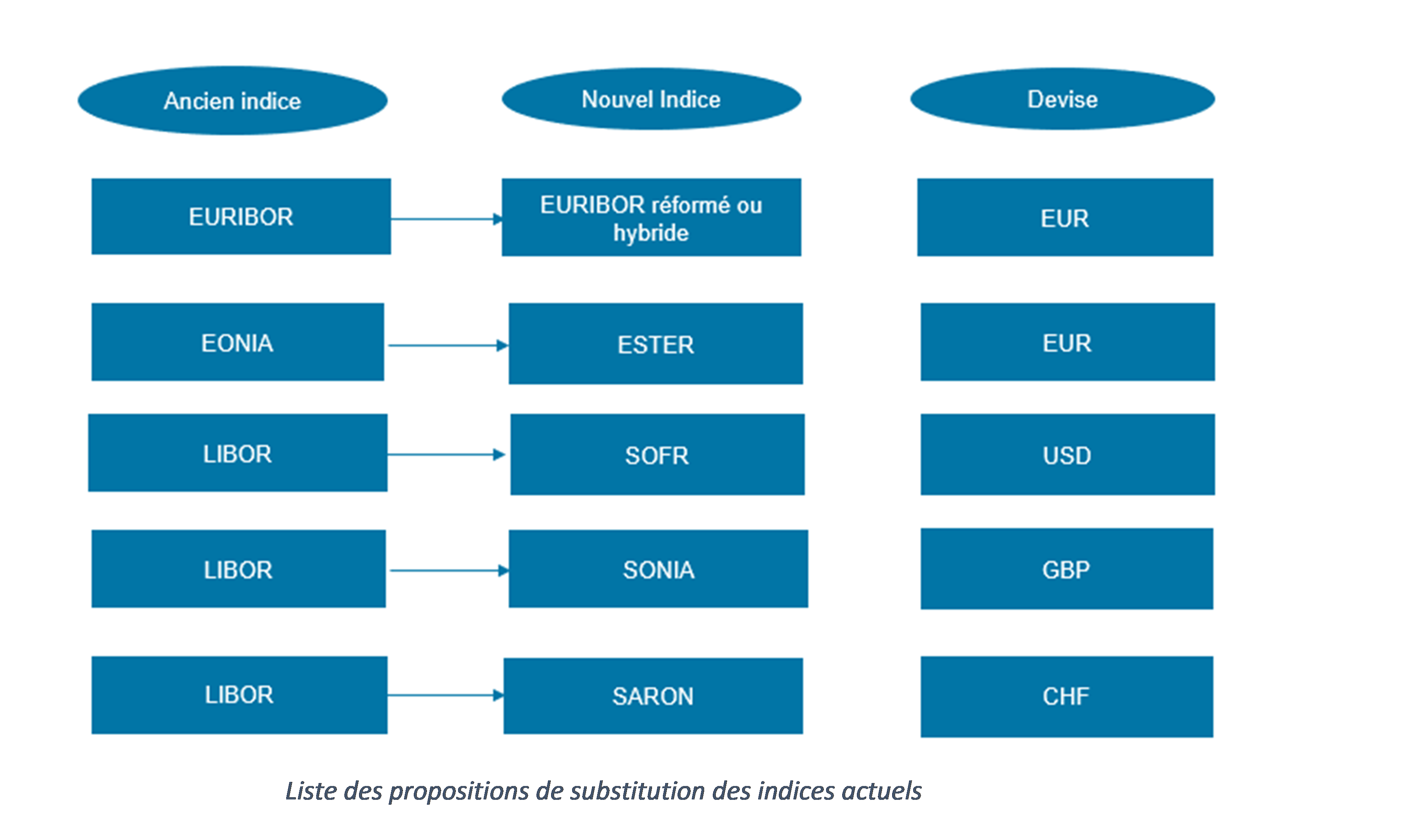

Nouveaux indices proposés : Quelles pistes ?

L’indice LIBOR a été le plus touché par les récents scandales. Nous avions publié un article en 2017 qui détaille d’une part les différents scandales et d’autre part les techniques de calcul de ce taux de référence. [2]

En décembre 2017, la Commission Européenne a décidé d’inclure les indices IBOR dans la liste des indices d’importance critique. De facto, les nouveaux indices de substitution aux IBORS sont également d’importance critique.

La Financial Stability Board[3] a depuis 2014 proposé que des groupes de travail réfléchissent aux futurs remplaçants des indices IBORS. Cette solution s’est imposée après que le climat des prêts interbancaires se soit dégradé post manipulation des IBORS, générant une perte de confiance des institutions entre elles et de fait une diminution drastique des volumes échangés.

En ce qui concerne l’indice SONIA, remplaçant du GBP LIBOR, nous avons rédigé un article[4] détaillant d’une part les différentes modalités de transition (LIBORàSONIA) et d’autre part le choix de la banque d’Angleterre en faveur de cet indice de référence.

Zoom sur l’ESTER, le probable remplaçant de l’EONIA

L’ESTER (European Short Term Rate) est un taux interbancaire journalier calculé sur la base des transactions sans garantie. Ayant pour but de remplacer l’EONIA à terme, et ce pour des raisons de conformité de l’EONIA à BMR. Il entrera en vigueur dès le 1er janvier 2020. La Banque centrale Européenne mettra en place ce nouvel indice qui se base sur des données collectées auprès de 52 institutions bancaires au sein de la zone Euro. Ce nouvel indice de référence dont l’administrateur est la Banque Centrale Européenne sera publié dès octobre 2019.

En outre, l’ESTER par sa construction, mettra fin à un biais présent dans le calcul de l’EONIA lié notamment à la surreprésentation des banques françaises et allemande dans le panel des institutions choisies pour le calcul.

Le calcul d’ESTER se fait en plusieurs étapes :

- La BCE collecte quotidiennement les données liées aux prêts interbancaires sur une base de 52 institutions financières en zone euro.

- Un filtre est ensuite appliqué : seules les transactions dépassant 1 million d’€ sont retenues.

- Ordonner et agréger les transactions selon les taux d’emprunt.

- Exclure les 25% des volumes ayant les taux les plus faibles, de la même manière pour les 25% ayant les taux les plus élevés.

- Calculer un taux pondéré par les 50% des volumes de transactions restantes.

Toutefois, cette méthodologie ne s’applique pas lors des exceptions suivantes :

- Le volume des transactions retenues couvre moins de 20 banques du panel.

- 75% du volume des transactions est détenue par moins de 5 banques du panel.

EURIBOR : une réforme de l’indice et un calendrier serré

La nouvelle méthode de calcul de l’Euribor dite « hybride », mise en place par l’EMMI (European Money Market Institute), donne une importance primordiale aux transactions réelles.

Toutefois et à titre d’exemple, si la banque n’est pas en mesure de fournir un taux sur une maturité donnée, elle peut, via une méthodologie interne, calculer un taux. Cependant, cette méthodologie est soumise au groupe de travail EMMI qui se doit de la valider.

En vue de la validation de cette nouvelle approche, l’EMMI a d’ores et déjà prévu de soumettre en avril 2019 la méthode hybride à la FSMA (Financial Services and Market Authority).

Dans un souci de conformité au règlement Benchmark, l’EMMI souligne l’importance de cette transition sur l’indice Euribor. En outre, Jean-Louis Schirmann, secrétaire général de l’EMMI, rappelle d’une part l’importance de cet indice de référence dans la conjoncture européenne et affirme d’autre part que la coexistence des deux générations d’indice peut éviter des confusions au sein des institutions financières limitant ainsi les différents impacts opérationnels et commerciaux.

L’EMMI se donne comme objectif de faire basculer les banques d’ici fin de l’année 2019. Or, certaines institutions financières, prises de court par le calendrier BMR, ont déjà entamé un processus de négociation avec le régulateur visant l’ajout d’un délai supplémentaire.

SOFR : une bascule effective

Le SOFR (Secured Overnight Financing Rate) initié par la Réserve Fédérale de New York le 3 Avril 2018, semble avoir réussi la transition LIBOR. En effet, cet indice qui se base sur le marché à 24h des repos du trésor américain, est traité par de nombreuses banques de la place parisienne et internationale.

Conforme au règlement BMR, il s’appuie essentiellement sur des volumes importants de transaction, pour cause le marché repo américain étant très liquide : plus de 800 milliards de dollars en Avril 2018 selon Reuters[5].

Règlementation Benchmark : Quelles conséquences ?

Sur les marchés financiers

Le marché des taux IBORS a connu une forte baisse d’activité, les volumes des transactions sur les différents instruments dont les sous-jacents sont les indices de référence ont chuté de manière importante. Cela est lié aux divers scandales liés aux ententes intra-bancaires dans une optique de manipulation des cours (manipulation des fixings par certains opérateurs de marché). De fait, un problème de liquidité se pose : la transition vers les nouveaux indices doit se faire de telle sorte que la liquidité des indices, d’ores et déjà fragile, soit garantie lors de cette phase critique.

Pour assurer l’équilibre du marché, les nouveaux indices doivent acquérir rapidement la confiance des différents acteurs soumis à BMR.

Sur les contrats : comptabilité et valorisation

A compter du 1er janvier 2020, certains indices interbancaires vont définitivement être supprimés car non conformes à la nouvelle réglementation. Or, les valeurs de ces nouveaux taux ne seront pas égales à celles de leurs prédécesseurs. Ainsi, la substitution impacte la valorisation des produits et des contrats. Les directions ALM doivent donc tenir compte des différentiels de valorisation lors de la période de transition et au moment des bascules.

Les portefeuilles de couverture ainsi que la gestion des appels de marge impliquent généralement des produits dérivés basés potentiellement sur des sous-jacents IBORs. Là aussi, il faudra surveiller de près la valorisation des contrats et produits financiers.

En outre, les services back-office ont l’obligation de se préparer aux changements des différents contrats et produits du fait de la suppression définitive de certains indices interbancaires usuels comme le LIBOR.

La période de transition a d’ores et déjà commencé et s’étalera jusqu’au 1er janvier 2020, date à laquelle tous les indices doivent se conformer à la BMR.

Sur les banques : Risques opérationnels

Les réformes du nouveau règlement Benchmark induisent un risque opérationnel au sein des institutions financières. Une mise à jour des processus et contrôles internes s’avère nécessaire pour les banques qui doivent s’adapter au calendrier des réformes Benchmark.

Les systèmes de paiement et de saisie des opérations sont également impactés. Les institutions doivent donc se préparer à un impact opérationnel important.

Certaines opérations intragroupes seront impactées, il faudra dans ce sens anticiper là aussi un risque opérationnel entre les différentes contreparties internes.

L’estimation de ce risque opérationnel ainsi qu’une vigilance accrue des institutions financières s’avèrent cruciaux afin éviter des pertes conséquentes lors de la mise en vigueur des réformes BMR pour tous les indices.

[1] https://www.theguardian.com/business/2016/aug/08/barclays-libor-100m-us-settlement

[2] http://www.mpg-partners.com/2018/07/12/libor-vers-suppression-imminente-2021/

[3] Conseil de stabilité financière, conseil économique international créé lors du G20 de Londres en 2009 et ayant pour objectif la surveillance des institutions financières

[4] http://www.mpg-partners.com/2018/07/12/libor-vers-suppression-imminente-2021/

[5] https://www.reuters.com/article/us-usa-bonds-sofr-explainer/what-is-sofr-the-new-u-s-libor-alternative-idUSKCN1HA0H1